Dekking zoeken voor het weer omslaat

Diederik Dicou

Sectorhoofd bij het Centraal Planbureau

Financiële problemen hebben de neiging lang onder de radar te blijven, en dan ineens te versnellen. Hemingway beschreef deze dynamiek treffend in een beroemde passage in The sun also rises:

“How did you go bankrupt?” Bill asked.

“Two ways,” Mike said. “Gradually and then suddenly.”

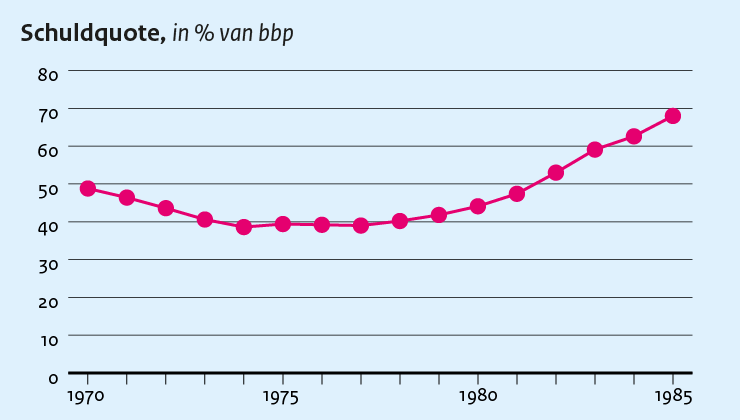

Voor de duidelijkheid: er is geen sprake van dat Nederland zijn schulden niet meer kan betalen. De kans op een financieel onhoudbare schuldpositie is momenteel bijzonder klein, zo bleek uit een analyse die we vorig jaar deden. Maar een blik op het verleden laat zien dat een comfortabel lage schuldpositie verrassend snel door de vingers kan glippen. Midden jaren zeventig lag de schuld op 40% bbp, in 1985 was die ‘ineens’ 70% bbp.

Wat gebeurde er eind jaren zeventig waardoor de schuld zo snel kon oplopen? Het begrotingsbeleid werd iets royaler, maar dat verklaart slechts een klein deel: het primair saldo (overheidstekort exclusief rente-uitgaven) was alleen van 1980 tot 1982 wezenlijk slechter dan de jaren ervoor en erna. Belangrijker was dat de omgeving veranderde, simpel gezegd gingen we van rugwind naar tegenwind. Twee factoren, die de verslechterde positie van de overheidsfinanciën tot dan maskeerden, sloegen om: de hoge groei viel weg, en de rente steeg.

Rugwind

Ook nu hebben we rugwind waardoor het beeld gunstiger lijkt dan het onderliggend is. Ten eerste lukt het de overheid door een combinatie van aanbodbeperkingen (zoals de krappe arbeidsmarkt) en ambitieuze plannen niet om al het begrote geld in het gewenste tempo uit te geven. Er blijft dus geld liggen, maar dat zal in latere jaren waarschijnlijk alsnog worden uitgegeven. Ten tweede leveren de hoge energieprijzen voor de overheid - in de vorm van gasbaten - op dit moment ook inkomsten op. Maar de gaswinning in Nederland daalt naar verwachting de komende jaren gestaag, dus die inkomsten zullen teruglopen.

En er is nog een belangrijke reden waarom de staatsschuldquote op dit moment zo laag blijft: de inflatie. Door de prijsstijgingen is de omvang van de Nederlandse economie in euro’s sterk gestegen, waardoor de schuld als percentage van de economie daalt. Dit ‘noemereffect’ lijkt wellicht een cadeautje voor de staat, maar het is een giftig cadeautje: door die hogere inflatie vragen beleggers ook een hogere rente als ze geld uitlenen aan de overheid. De rente op nieuwe Nederlandse staatsleningen is hierdoor sinds eind 2021 met ruim 2%-punt gestegen. Daar merken we nog niet zoveel van, omdat veruit het grootste deel van de schuld nog een veel lagere rente heeft. Maar de komende jaren moet een steeds groter deel van de schuld worden geherfinancierd, tegen een mogelijk dus aanzienlijk hogere rente. Op een bierviltje: bij een staatschuld van 50% bbp leidt een rentestijging van 2%-punt op termijn tot extra rente-uitgaven van 1% bbp. Dat is 10 miljard euro extra, elk jaar.

Financiële dekking

Expansief beleid in een omgeving van aanbodkrapte kan de inflatie ook nog verder aanwakkeren, wat centrale banken op hun beurt weer dwingt om de rente verder te verhogen. Om in de metafoor te blijven: wie harder gaat trappen bij rugwind, creëert vanzelf meer weerstand. Extra uitgaven zijn in de huidige macro-economische omstandigheden dus geen goed idee.

De geschiedenis herhaalt zich niet zomaar, er is geen aanleiding om te veronderstellen dat we aan de vooravond van een diepe crisis zoals begin jaren tachtig staan. Maar we kunnen wel van de geschiedenis leren dat als we onverhoopt toch de wind vol tegen krijgen, je ineens van gradually naar suddenly kunt schuiven. Wie zich kan herinneren hoeveel pijn en moeite het kostte om de overheidsfinanciën in de jaren tachtig en negentig weer op een gezond pad te krijgen, weet dat voorkomen beter is dan genezen. Dat kan door evenwichtig begrotingsbeleid, waarbij extra uitgaven van financiële dekking worden voorzien; denk aan de uitgaven aan inkomenssteun, aan Oekraïne, aan asiel, en ja: ook die aan de oplopende rente. Het kabinet heeft zich dat in de eigen begrotingsregels ook voorgenomen, maar heeft de besluitvorming om dat te realiseren uitgesteld naar dit voorjaar. Komt er nu dekking voor het weer omslaat?

Diederik Dicou

- meer over Diederik

alle columns en artikelen

Recente CPB columns

- Preventie is financieel geen wondermiddel - Pieter Hasekamp

- Bezinning over beloning - Mats Frijlink

- Werk in uitvoering: hoe fietspaden Nederland vormgeven - Tijl Hendrich

alle columns en artikelen